新規事業をお考えの皆様を応援します!

![]() 経営者は、会社に所属して給与をもらっている方々とは違い、何もかも全て自身でやらな ければなりません。それがどれ程大変な仕事であるか、我々は知っています。仕事本来の 業務以外に、スタッフの管理、お金の管理、人材の採用であったり、銀行融資の取付けで あったり、日々の雑用やトラブル解決、そして税務申告も大切な仕事です。

経営者は、会社に所属して給与をもらっている方々とは違い、何もかも全て自身でやらな ければなりません。それがどれ程大変な仕事であるか、我々は知っています。仕事本来の 業務以外に、スタッフの管理、お金の管理、人材の採用であったり、銀行融資の取付けで あったり、日々の雑用やトラブル解決、そして税務申告も大切な仕事です。

事業主となる限り、法人であれ個人であれ税務申告と納税は付いてまわります。そして、帳簿をつける作業が必要ですし、記録を残していかなければなりません。1年を通して作成しなければならない書類は膨大な量です。税務署等、義務として作るものもあれば、経営のために必要な内部資料の作成も必要です。いかに効率よく必要最小限で最大の効果を生むものを作れるかが、とても大切な事だと言えます。 どの分野にも専門家はいます。ご自身で出来る事とそうでない事をきちんと把握し、不足する部分を補っていくパートナーを是非ご活用下さい。 そして経営全体を共に考え、共に解決してゆく。一歩一歩確実に伸ばしてゆける環境を整える為のお手伝いをさせて頂けたらと一同願っております。

経営者にとって、迅速な経営判断や舵取りの指針となる大切な資料が月次決算書です。毎月の会計処理を行い、試算表で確認するだけなら、それは単に毎月の記帳結果を確認しているだけに過ぎません。借入金の返済プランや、売上高・粗利益率・固定費等の月々の推移、納税予測や賞与など年間で必要な支出の月割り計上など、現金ベースの経理だけではなく事業の全体像を分析することで、経営の実態を正しく把握し、未来の予測を立てることができます。月次決算書は、利益を出すため、お金を会社に残すため、さらに将来の数字を創造するための戦略的資料なのです。

| 1. 合計残高試算表 | 2. 年計表(売上高・粗利益・経常利益) | 3. 月別三期比較表(売上高・粗利益・経常利益) | 4. キャッシュフロー計算書 |

| 5. 資金繰り計画表 | 6. 分析レポート | 7. 三期比較P/L構成図表 | 8. 三期比較B/S構成図表 |

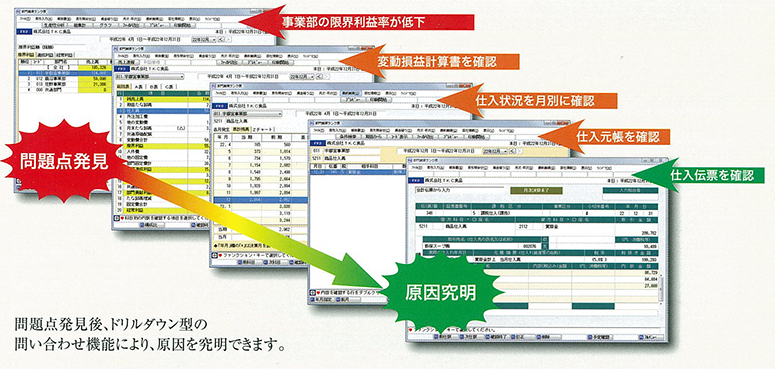

上記様々な資料を適宜月ごとに整理することで、問題点の早期発見と、原因の究明&解決を可能にします。

会社経営は、大海に船を乗り出す航海によく例えられます。月次決算書は、言ってみれば広漠な海を安全に航海するための羅針盤のようなもの。そして目的地を記した海図が、経営計画書です。会社の将来のビジョンを示し、数値目標をはっきりと示すことにより、会社の進むべき方向が見えてきます。経営計画書がなくては、安全な航海どころか、船出をすることすらできません。目的地まで安全で実り豊かな航海を成し遂げるために、専門スタッフがフルサポートいたします。

■経営状況を把握し、進むべき方向をクリアーにする

いま会社は健全な状態でしょうか? 会社を維持・存続するために、どのくらいの売上高を目標にするべきなのか。いま力を入れるべき商品や分野はどれか。成長に欠かせない設備投資のタイミングをどう読むべきか。取引先の選定はどうか。経営計画書を作成することによって、社長自身が現状を正しく把握し、進むべき方向をはっきりと自覚することができるはずです。

■銀行からの融資を受けるために欠かせない資料

融資担当者を説得する何よりの材料が、経営計画書です。銀行は融資を判断する際、財務状況はもちろんのこと、社長がどんなビジョンを持っているか、その将来性を含めてトータルに厳しく査定されます。逆にいえば、明確な経営計画書があれば融資審査は通りやすくなります。面倒と思わず、金融機関との折衝の際にはぜひとも用意するべき資料です。

■ビジョンを共有する

経営計画書によって社長が夢を語り、進むべき道をしっかりと示した上で、具体的な目標となる数値が掲げられれば、社員のモチベーションはぐっと上がります。ビジョンを共有し、それがひとつずつ実現してゆく過程を実感できれば、働く人達もやりがいを感じ、社員一丸となって同じ方向を見つめることができます。

■次世代への事業承継もスムーズに

経営計画書は単年度ではなく、5年10年の計で考えるものです。成長を目指すだけでなく、守り、次の世代へと受け継がれていくためにも、経営計画の中に事業承継を組み入れることが望ましいと考えます。理念は社長の頭の中だけに置いておくのではなく、きちんと言葉にして、会社の文化や将来の目標などもはっきりと目に見える形で示すことが大切です。経営計画書を作成しておくことで、現経営者から後継者へ、経営理念や経営ノウハウなどの承継を円滑に進めることができるのです。

金融機関との付き合い方で不安や悩みはありませんか? 会社経営には設備投資など、多くの資金が必要となる場面があります。すべてを自己資金だけでまかなうのは難しく、一般に銀行から融資を受ける必要が出てきます。そして、その資金を回収し、返してゆくには時間が必要です。計画的に利益を生み出せなければ資金繰りを圧迫してしまいます。そうならないためには返済能力と、銀行から融資を受ける条件を考慮した上で、無理のない計画を立てることが重要です。

1.融資が必要になった理由

1.融資が必要になった理由 2.原因や課題を特定する

2.原因や課題を特定する 3.実施した対策を説明できるようにしておく

3.実施した対策を説明できるようにしておく 4.改善計画を作成する

4.改善計画を作成する 5.手形や掛の支払および回収サイトを把握する

5.手形や掛の支払および回収サイトを把握する 6.新規契約の契約書を作成する

6.新規契約の契約書を作成する 7.資金繰り表を作成する

7.資金繰り表を作成する 8.税金の滞納がない

8.税金の滞納がない 9.余裕を持った返済期間

9.余裕を持った返済期間 10.返済合計額を把握する

10.返済合計額を把握するまずは資金繰り表を作成し、 資金がいつどのぐらい必要になるのか、不足するのかどうかを数字で把握することがスタートとなります。資金繰りが明確になって初めて、資金調達も的確に行うことが可能になります。

会計事務所と顧問契約を結んで頂くことのメリットは、決して節税だけではありません。勿論正しい会計や税務処理をすることで余計な税金負担を避けることができますが、会計処理全般をアウトソーシングすることで、事務処理に掛かるコストを大幅に削減することができます。中小法人の場合、会計業務全般を社長や事業主みずから行っているケースが少なからずありますが、帳簿記帳などの手間と時間のロスは非常に大きいものです。また信頼性が高く、銀行融資にも役立つ決算書・申告書の作成ができることで、貴社は大海を渡るための海図と羅針盤を手に入れることにもなります。赤字経営や起業から間もない時こそ、会計事務所へ委託するメリットは大きいとお考えください。

セカンドオピニオンとは、医療用語で主治医とは別の医師による診断や意見を求めるもので、自分の症状について複数の見解を聞くことで、より納得のいく決断をすることができます。こうした考え方が、経営や税務の面においても重要視されてきています。

そこで、アドバイザーとして不足と感じておられる部分を補完する意味で、当事務所をご活用頂ければと思います。様々な業種の顧問経験やアドバイザー経験をもとに、経営全般に関するアドバイスをさせて頂きます。これまでの固定観念に囚われない、新しい目線でのアドバイザーをご活用されてはいかがでしょうか。

求めるものはお客様によって千差万別です。いま何が必要で何が不必要なのかを見極め、ともに考え、ともに解決して参りましょう。法人事業、個人事業だけでなく、個人資産やひいては相続対策に至るまで、すべてを一体と考え、全体を把握して最適なものを目指し、確かな未来を創造していく。それが当事務所の理念でございます。